|

Getting your Trinity Audio player ready...

|

Alors comment fonctionne une pool de liquidité concentrée, quelles sont les différences avec les pools classiques et surtout quels sont les avantages et risques de ces pools nouvelle génération, on regarde ça dans le détail.

La notion de pool de liquidité en DeFi

Avant toute chose, sachez qu’une pool de liquidité est réserve de cryptomonnaie détenue par un contrat intelligent (smart contract) dont les fonds proviennent d’utilisateurs comme vous et moi. Elles sont principalement utilisées pour procéder à des échanges (swap) entre deux devises numériques comme l’ETH et l’USDC.

Derrière le contrat se cache finalement un algorithme d’Automated Market Maker (AMM) qui va fixer les règles des échanges et la redistribution des frais prélevés lors de ces échanges.

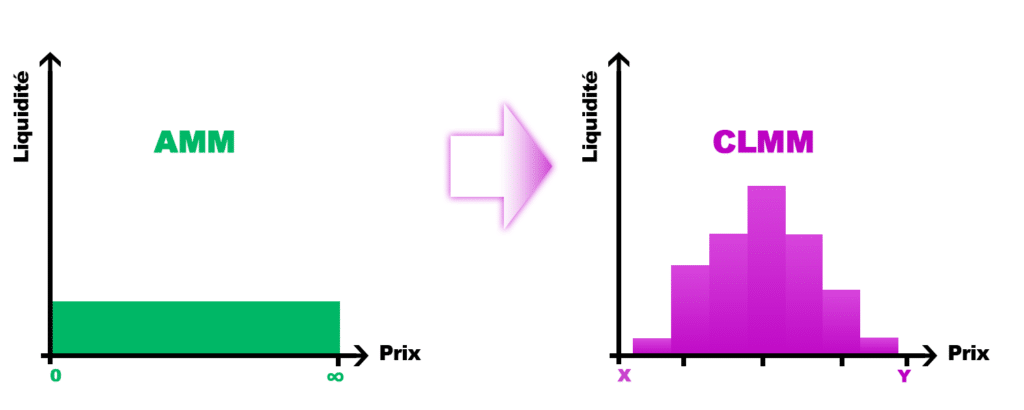

Alors que les pools de liquidité classiques utilisent généralement un algorithme de teneur de marché à produit constant (Constant Product Market Maker – CPMM), les pools de liquidité concentrée, elles, vont utiliser un algorithme de teneur de marché à liquidité concentrée (Concentrated Liquidity Market Maker – CLMM). Des mots savants pour finalement différencier les algorithmes qui existent aujourd’hui.

Le problème des pools de liquidité classique, c’est que l’on utilise habituellement qu’une infime partie du capital déposé. C’est pour remédier à cette inefficience du capital que sont nés les pools de liquidité concentrée.

C’est quoi une pool de liquidité concentrée ?

Le principe des pools de liquidité concentrée a émergé pour la première fois en 2021 avec Uniswap v3, célèbre DEX sur la blockchain Ethereum. Comme nous l’avons introduit, l’objectif de ces pools nouvelle génération est d’obtenir une meilleure efficience du capital déposé.

Pour cela, vous n’avez plus déposer de la cryptomonnaie dans une pool qui sera exposé entre 0 et l’infini, mais définir une fourchette de prix dans laquelle vous serez exposé.

Cet intervalle de prix, que vous allez définir lors du dépôt, va permettre de concentrer la liquidité, d’où le nom de l’algorithme « Concentrated Liquidity Market Maker« . Bien utilisés, ces pools permettent de réduire le risque de perte impermanente (impermanent loss) et de mieux contrôler son exposition.

Comment fonctionne une pool de liquidité concentrée ?

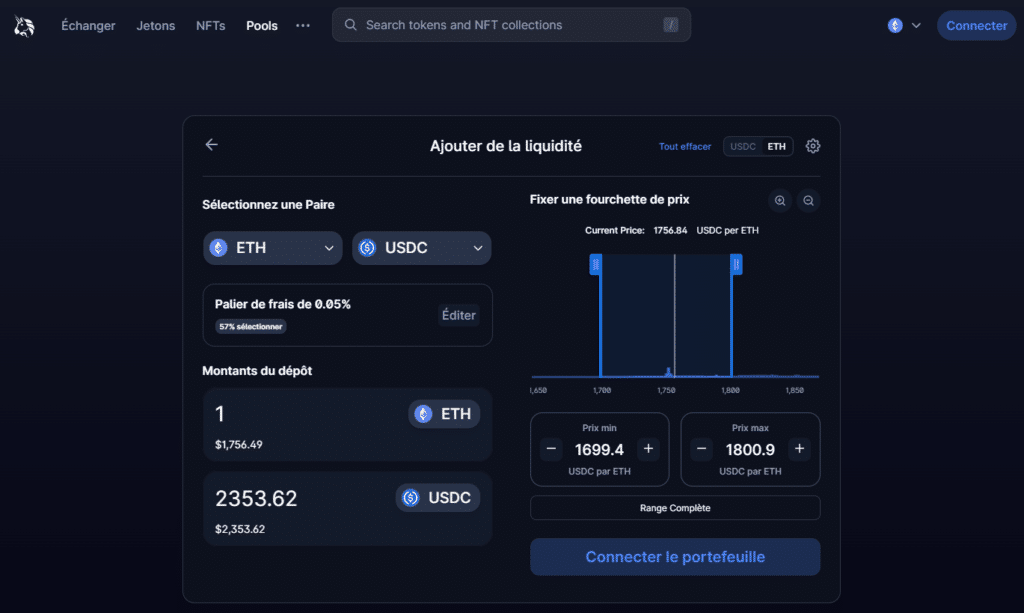

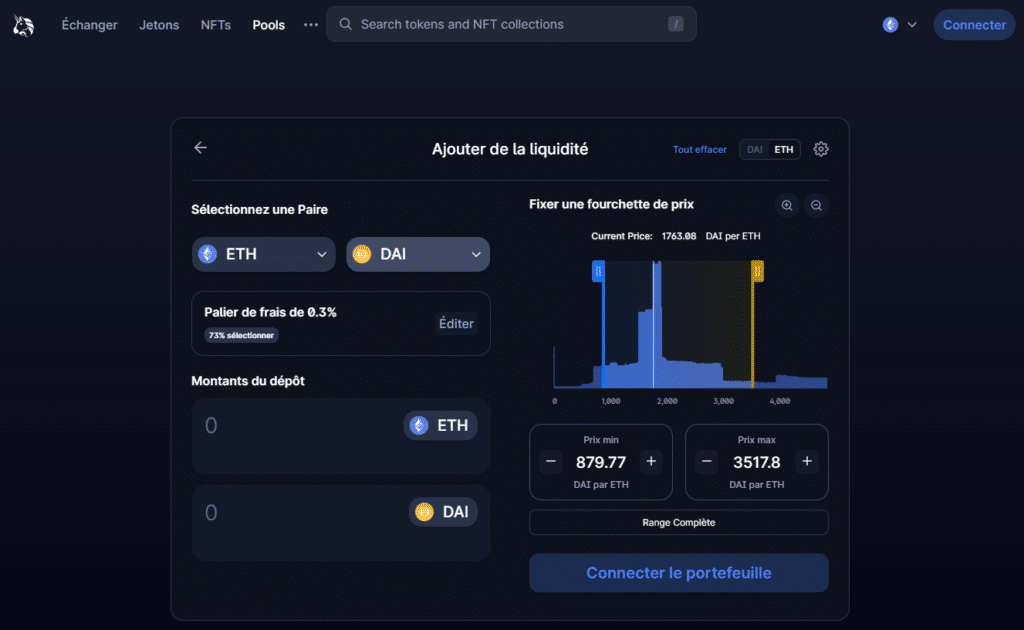

Le fonctionnement d’une pool de liquidité concentrée est relativement similaire aux pools traditionnelles et tout commence par le dépôt de la liquidité sur le contrat intelligent. Pour cela, vous avez la possibilité de sélectionner :

- le couple de devise numérique (ETH/USDC)

- le palier de frais (0.01%, 0.05%, etc.)

- le montant du dépôt

- la fourchette de prix minimum/maximum

Parce qu’une image vaut mieux que 1000 mots, voici un exemple d’un dépôt sur la plateforme Uniswap v3.

Une fois la liquidité déposée, elle sera utilisée par les traders ou investisseurs qui font des échanges entre ces deux devises.

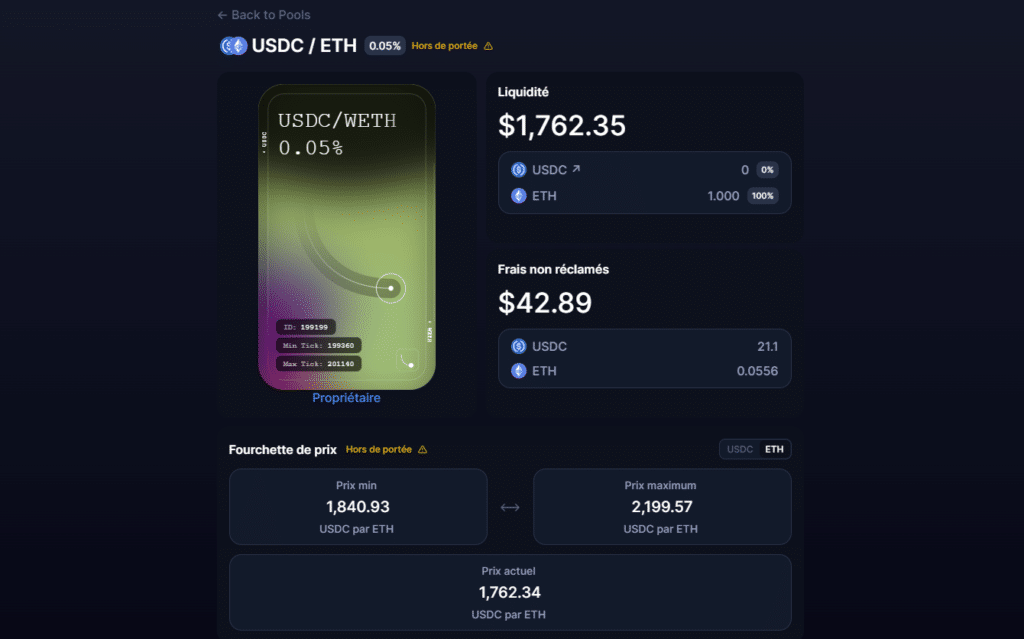

Tant que votre liquidité se trouve dans la fourchette de prix définie, vous allez percevoir des intérêts en échange. Toutefois, si votre position se trouve en dehors de cette fourchette, vous ne toucherez plus d’intérêts, car votre liquidité ne sera plus utilisée.

En ce qui concerne votre exposition, celle-ci va également évoluer en fonction de la fourchette de prix.

Avec comme exemple l’ETH/USDC, si la valeur de l’ETH chute en dessous du minimum, alors vous vous retrouverez avec 100% de la position en ETH. A contrario, si la valeur de l’ETH passe au-dessus de la fourchette, vous serez 100% en USDC.

Les avantages et risques des pools de liquidité concentrée

Avantages :

- Intérêts plus élevés : La liquidité étant concentrée, cela permet aux fournisseurs de liquidité d’obtenir des intérêts plus avantageux sur leurs positions ;

- Meilleure utilisation du capital investi : D’après les études d’Uniswap, les pools de liquidité concentrée permettent d’accroître de près de 4000 fois l’efficience du capital par rapport aux anciens modèles ;

- Frais avantageux lors des échanges : Ces pools nouvelle génération sont disponibles avec différents types de frais entre 0.01% et 1% selon les pools. Cela permet d’échanger à moindre coût deux actifs numériques pendant des périodes calmes.

Risques :

- Vulnérabilité des contrats intelligents : Comme toute nouvelle chose, les pools de liquidité concentrée peuvent faire l’objet de failles dans les contrats intelligents et engendrer une perte totale des fonds ;

- Risques de forte exposition : Si les prises de position sont mal gérées, vous pouvez vous retrouver exposé à 100% à une cryptomonnaie suite à une hausse ou une baisse soudaine.

Les pools de liquidité concentrée les plus connus en DeFi

Si vous souhaitez faire votre propre expérience sur ce nouveau type de pool, voici différents protocoles DeFi disponibles.

Uniswap (Ethereum)

Le plus célèbre des DEX et qui est à l’origine même des pools de liquidité concentrée est bien entendu Uniswap avec sa 3ème version : Uniswap v3. Initiallement sur Ethereum, vous pourrez le retrouver sur d’autres blockchains comme : Polygon, Optimism, Arbitrum, Celo et récemment, la BNB Chain.

C’est aussi le DEX qui cumule la plus grande valeur totale verrouillée dans le protocole (Total value Locked – TVL).

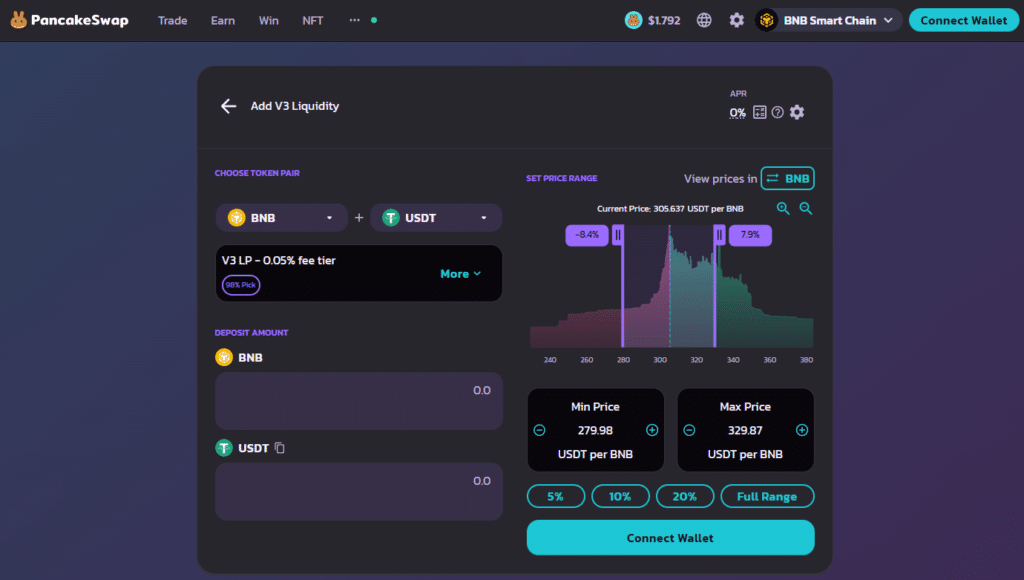

PancakeSwap (BNB Chain)

En seconde position, on retrouve le leader de la BNB Chain : PancakeSwap. Récemment déployé sur Ethereum, vous le retrouverez également sur la blockchain Aptos. Simple d’utilisation avec une interface intuitive, il fait partie des DEX les plus simples et agréables à utiliser.

L’ensemble des paramètres est similaire à son confrère Uniswap et le volume d’échange y est important. L’un de ses avantages par rapport à Uniswap, c’est que vous pouvez observer le taux d’intérêt approximatif en temps réel avec l’indicateur en haut à droite de la fenêtre en fonction des valeurs saisies.

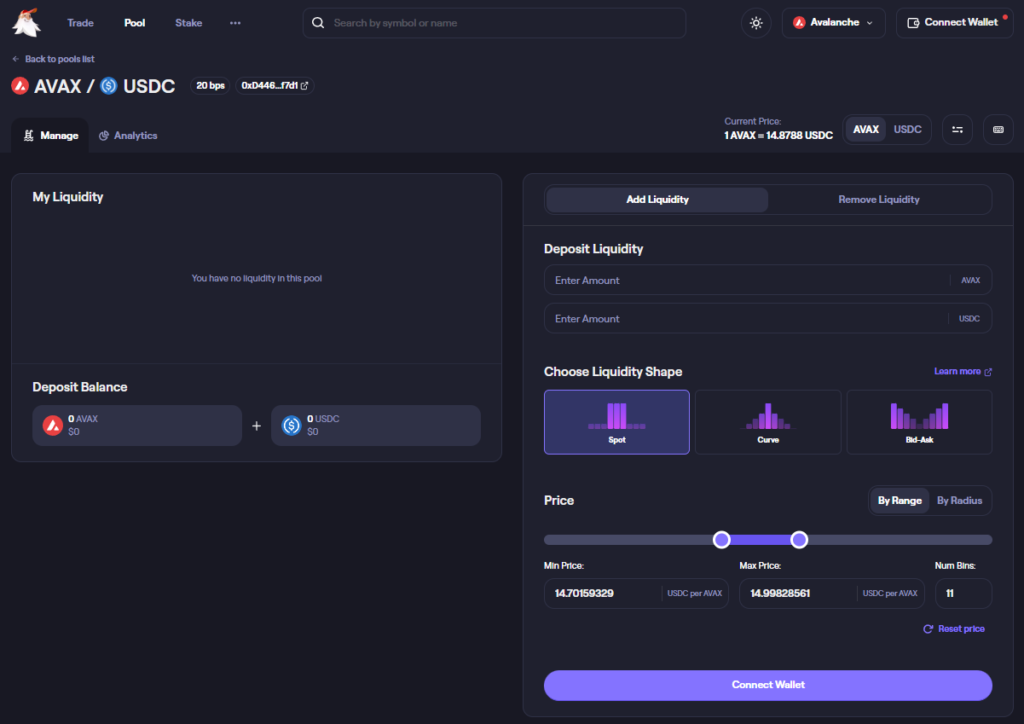

TraderJoe (Avalanche)

La plateforme TraderJoe a commencé son ascension sur la blockchain Avalanche. Contrairement aux autres, elle utilise le concept de Bin. Un bin représente une position à une valeur précise, par exemple 15.30$ sur AVAX/USDC.

Sur chaque Bin, vous déposez une certaine quantité de liquidité, qui sera utilisé lors des échanges. On peut donc considérer que la liquidité est « encore plus concentrée » sur TraderJoe que les autres DEX.

Vous avez également la possibilité de choisir une forme de concentration sur une quantité de bins définie. Beaucoup de paramètres qui peuvent rendre son utilisation complexe, mais très performante en termes d’intérêts.

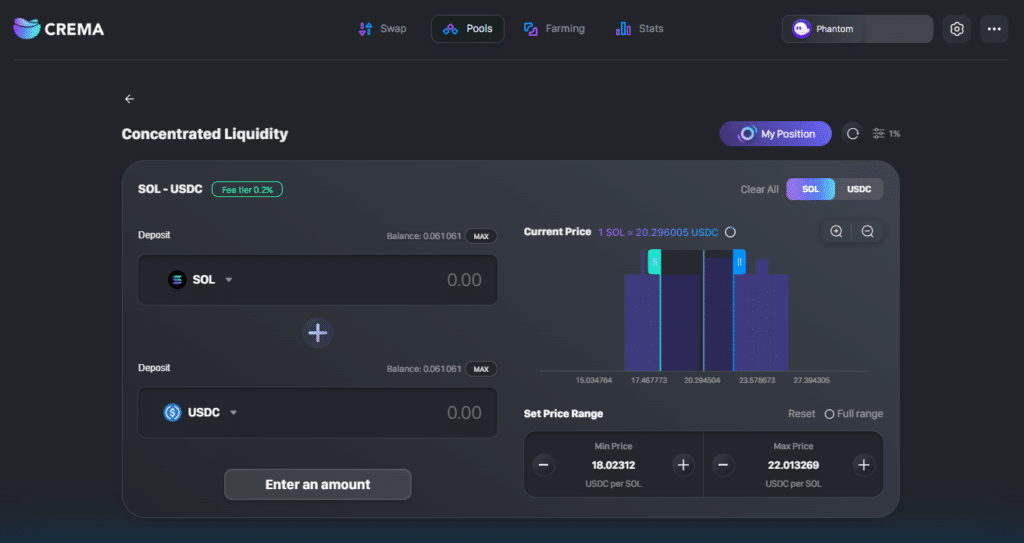

Crema Finance (Solana)

Enfin, la dernière de ces plateformes que l’on pourrait citer est Crema Finance sur la blockchain Solana. Avec ses 807 millions de TVL, c’est l’une des plateformes incontournables pour utiliser les pools de liquidité concentrée sur Solana.

Claire, simple et intuitive, c’est l’occasion de générer des rendements facilement grâce à la DeFi.

Conclusion : une réelle innovation pour la finance décentralisée

C’est aujourd’hui une certitude, les pools de liquidité concentrée sont une avancée majeure pour la DeFi pour toutes les raisons que nous avons citées précédemment. Bien utilisées, elles peuvent permettre de prendre des positions, tout en touchant des intérêts pour maximiser les gains.

Néanmoins, il faudra être prudent lors de leurs utilisations, car vous pourriez vous retrouver avec une forte exposition à un actif alors que ce n’est pas ce que vous souhaitiez. Une analyse de tendance avec une identification des supports et résistances peut réellement faire la différence avec ce type de placement.

Depuis 2017, je ne cesse d'explorer l'univers du Bitcoin, de la blockchain des crypto monnaies, des NFT et plus récemment, celui du Web3. Après avoir fondé Au Coin du Bloc en 2021, je met à disposition mes connaissances et tente de vulgariser les aspects obscurs pour rendre abordable et compréhensible cet univers naissant dans lequel je crois fermement.