|

Getting your Trinity Audio player ready...

|

Les initiatives de la finance décentralisée (DeFi) ont pris de l’ampleur au cours des ces dernières années, notamment grâce à la décentralisation de la liquidité et en tirant parti des pools de liquidité. Les protocoles qui ont permis cette décentralisation ont bénéficié de près de 180 milliards de TVL (Total Value Locked) en Décembre 2021.

Pour mieux appréhender ce concept de pool de liquidité et les mécanismes, découvrons ensemble concrètement comment fonctionne ce système très en vogue dans l’univers des crypto-monnaies.

Qu’est-ce qu’une pool de liquidité ?

Une pool de liquidité est une réserve de liquidité déposés et contrôlés par un contrat intelligent sur la blockchain. Ces fonds proviennent des utilisateurs comme vous et moi qui vont prêter de la liquidité à un protocole en échange de récompenses obtenues par les frais.

Une fois sur ces pools de liquidités, ces crypto-actifs vont ensuite permettre aux utilisateurs de réaliser différentes opérations financières comme des prêts, des emprunts ou encore des échanges de crypto-monnaies sans passer par une plateforme centralisée.

A contrario des plateformes d’échanges centralisée qui fonctionnent via un order book (carnet d’ordre), une pool de liquidité va vous permettre de recevoir les liquidités de manière instantanée grâce à un algorithme d’Automated Market Maker (AMM) qui va gérer l’ensemble de la transaction.

Un AMM (teneurs de marché automatisés) est un protocole qui s’appuie sur une formule mathématique pour fixer le prix des actifs. Au lieu d’utiliser un carnet d’ordres traditionnel, les actifs issus des AMMs sont évalués en fonction d’un algorithme. Lors de votre échange, vous interagissez directement avec le contrat intelligent et c’est l’AMM réalise le marché pour vous.

Comment fonctionnent les pools de liquidité dans la DeFi ?

Les pools de liquidité se composent des fonds des fournisseurs de liquidité (Liquidity Provider) déposés au préalable dans un smart contract et répartie à valeur égale. A chaque fois qu’un utilisateur échange une crypto monnaie contre une autre, il va créer un déséquilibre au niveau de la composition de la pool de liquidité et par conséquent : du prix.

La valeur de la pool se résume à la formule du produit constant popularisé par Uniswap et qui est égale à : x * y = k. Le prix de chacun de ces deux actifs évolue sur une courbe fixe dite de « liaison », en fonction du ratio des deux actifs dans le pool.

Ce type d’AMM porte le nom de Constant Function Market Maker (CFMM).

De cette façon, plus la quantité de crypto-monnaies sera élevée, plus son prix sera faible et vice versa.

Ce déséquilibre va également créer des opportunités pour les robots qui vont faire de l’arbitrage et rétablir le prix dans le but d’en tirer profit. C’est pour cette raison qu’il y a souvent peu de différences de prix entre les différentes plateformes, qu’elles soient centralisées ou non.

Les Liquidity Provider Tokens (jetons LP)

Les jetons LP représentent votre part déposée au sein de la pool du protocole. C’est en quelque sorte une preuve de dépôt auprès du smart contract.

En tant que fournisseur de liquidité, vous avez généralement plusieurs possibilités pour déposer :

- Déposer deux crypto-monnaies à valeur égale (100$ en BTC et 100$ en ETH) ;

- Déposer une seule crypto-monnaie en bénéficiant d’un bonus ou d’une pénalité en fonction de la répartition de la pool.

C’est à l’issue de ce dépôt que vous allez recevoir vos LP tokens vous permettant d’en tirer profits dans d’autres protocoles de la DeFi comme des Yield Optimizer. Avec ces jetons, il vous suffit simplement d’attendre pour générer des intérêts avec vos cryptomonnaies. Comment ? Les intérêts sont générés lors de l’utilisation de ces fonds et payés par les utilisateurs.

Avantages et risques des pools de liquidité

Comme tout système informatique et protocoles, leurs utilisations permettent d’obtenir des avantages et impliquent certains risques que nous allons aborder.

Parmi les avantages des pools de liquidité, nous pouvons citer :

- Permet d’acheter, vendre ou échanger ses crypto-monnaies facilement, à n’importe quel moment et de façon instantanée ;

- Générer des intérêts de façon automatique et décentralisée ;

- Nouvelle forme de rendement pour les investisseurs.

Néanmoins, les risques et inconvénients sont eux aussi présents :

- Piratage du protocole et siphonnage de ses fonds par le biais du smart contract ;

- Faux protocoles et tentatives de phishing régulières ;

- Nécessite de posséder un portefeuille crypto et veiller à sa sécurité ;

- Nécessite un dépôt de liquidité sur le protocole au préalable ;

- Être victime d’attaques liées à la Maximal Extractable Value (MEV) comme l’attaque sandwich ou le front-running lors d’un échange ;

- Risque de perte non permanente (impermanent loss) lié à la volatilité des crypto-actifs et la demande.

Soyez précautionneux et n’oubliez pas de faire vos propres recherches en cas d’utilisation d’un nouveau protocole.

Les meilleures pools de liquidité sur les différentes blockchains

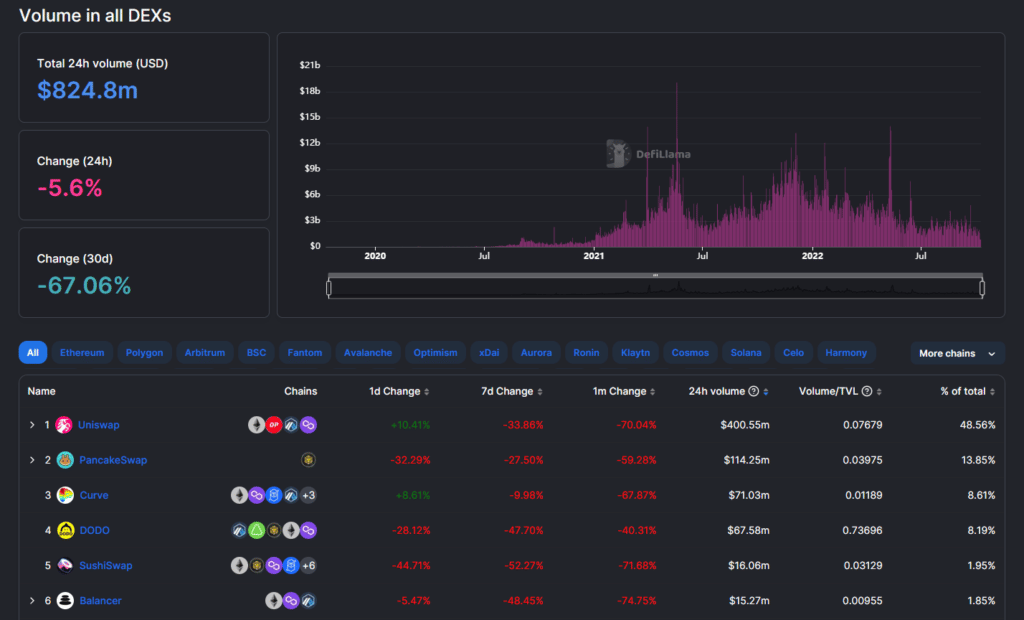

Aujourd’hui, on repère les « meilleures pools de liquidité » grâce à leur TVL (Total Value Locked) car elle démontre une certaine confiance de la part des utilisateurs. Pour cela, vous pouvez utiliser des plateformes spécialisées comme Defi Lama.

| Protocole DeFi | Blockchain |

|---|---|

| Curve.finance | Multi-chain |

| Uniswap | Multi-chain |

| PancakeSwap | Ethereum (ETH) & BNB Smart Chain (BNB) |

| SocialSwap | Tron (TRX) |

| TraderJoe | Avalanche (AVAX) |

| Raydium | Solana (SOL) |

Ce ne sont là que quelques protocoles parmi les milliers qui existent aujourd’hui dans l’écosystème.

Conclusion : Un élément indispensable de la DeFi

Depuis leur création, les pools de liquidité sont de véritables piliers indispensables de la DeFi. Tellement fondamentaux que se produisent des guerres de gouvernance sur certains protocoles comme Curve portant le nom de Curve Wars.

Leur utilisation sans tiers de confiance, sécurisé, totalement automatique et permettant d’acheter, vendre ou échanger de la crypto-monnaie sont l’une des avancées technologies les plus innovantes. Une véritable révolution qui va permettre de faire évoluer la finance traditionnelle vers un nouveau monde plus ouvert.

Depuis 2017, je ne cesse d'explorer l'univers du Bitcoin, de la blockchain des crypto monnaies, des NFT et plus récemment, celui du Web3. Après avoir fondé Au Coin du Bloc en 2021, je met à disposition mes connaissances et tente de vulgariser les aspects obscurs pour rendre abordable et compréhensible cet univers naissant dans lequel je crois fermement.