|

Getting your Trinity Audio player ready...

|

Alors que la finance décentralisée avance à grands pas, le TWAMM pour « Time-Weighted Average Market Maker » vient de faire son apparition sur le protocole Uniswap v4. L’occasion de découvrir les différents problèmes que résout le TWAMM, comment il fonctionne et les avantages non négligeables qu’il apporte à la DeFi et dans le monde des AMM.

Préambule : avant l’implémentation du TWAMM dans la DeFi

Imaginez que vous déteniez l’équivalent de 100 millions de dollars en ETH sur la blockchain Ethereum. Si vous souhaitez convertir vos ETH en USDC, cette opération risque de littéralement faire plonger la valeur de l’actif sur une courte durée, car le volume est important. Vous allez donc être victime d’une perte financière à cause du slippage, mais également touché par le Frontrunning de la part des robots qui tirent profit de la MEV (valeur maximale extractible en réorganisant les transactions).

Pour pallier ça, vous pourriez alors scinder cette transaction en plusieurs plus petites afin de lisser le volume et donner le temps au marché de s’équilibrer. Néanmoins, ces actions impliquent plusieurs choses :

- Réaliser manuellement toutes les opérations de trading ;

- Payer les frais de transaction lors de chaque échange, ce qui peut être coûteux ;

- Possibilité d’être victime de Front Running via la MEV ;

Vous l’aurez compris, ce n’est pas ce qu’il y a de plus optimisé, mais, c’est là que le TWAMM entre en jeu et tente de résoudre ce dilemme.

Qu’est-ce que le hook TWAMM Uniswap v4 ?

Le TWAMM est un contrat intelligent distinct du contrat de liquidité qui peut être exécuté à différents moments du cycle de vie d’une action de pool comme par exemple exécuter ces instructions avant ou après un échange. En français, l’acronyme TWAMM se traduit par « Teneur de marché à moyenne pondérée dans le temps » et, contrairement aux AMM classiques qui vont s’exécuter à un moment précis, lui, va s’exécuter dans le temps.

Concrètement, cela va permettre de diviser une transaction avec un volume important en plusieurs plus petites qui s’exécutent progressivement dans le temps. Ces échanges plus petits sont moins susceptibles de faire bouger le prix du marché, ce qui réduit la volatilité. Après avoir déposé un ordre TWAMM et déterminé sa durée d’exécution, celui-ci s’exécutera progressivement dans le temps et permettra de garantir une certaine stabilité des prix.

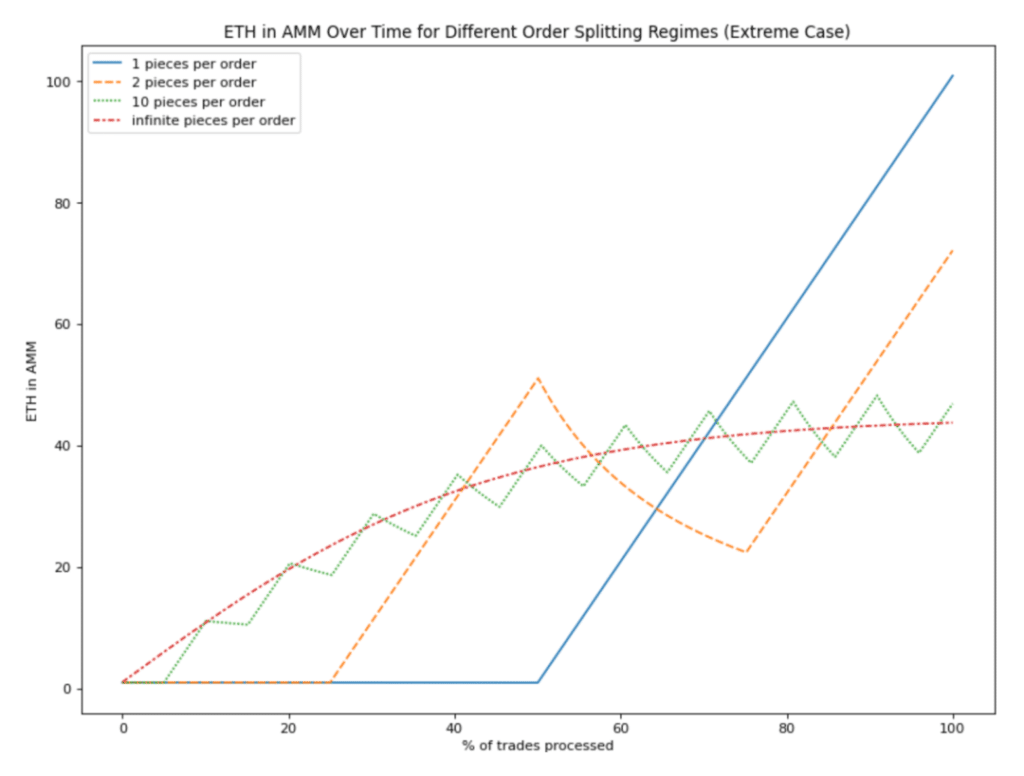

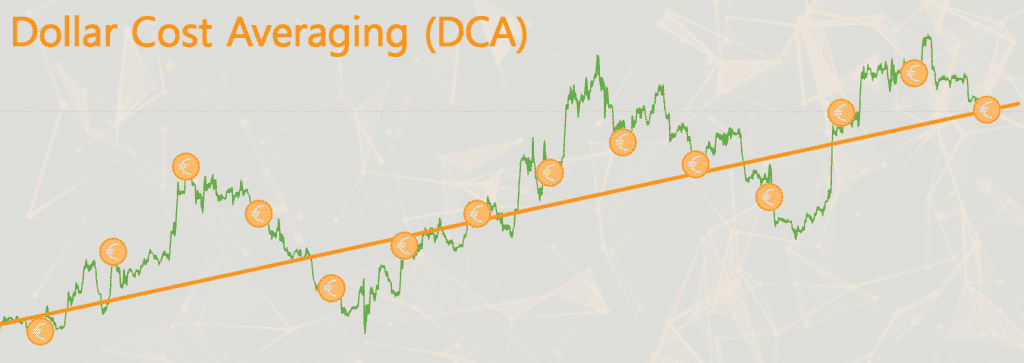

Comme vous pouvez l’observer sur le graphique précédent, l’utilisation d’un ordre TWAMM permet de réduire la volatilité et d’obtenir de meilleures performances financières.

Comment fonctionne le Time-Weighted Average Market Maker ?

Dans Uniswap v4, chaque pool peut ajouter ce que l’on appelle un hook. Un hook, dans ce cas de figure, n’est ni plus ni moins qu’un contrat intelligent dont l’une des fonctions sera appelée par le contrat de liquidité.

Les ordres sont déposés dans le hook TWAMM d’Uniswap v4, et l’utilisateur définit la durée pendant laquelle il souhaite que sa commande soit exécutée. Avec le montant et la durée en guise de paramètre, le hook TWAMM va se charger de procéder aux échanges, chaque bloc, jusqu’à l’expiration de l’ordre.

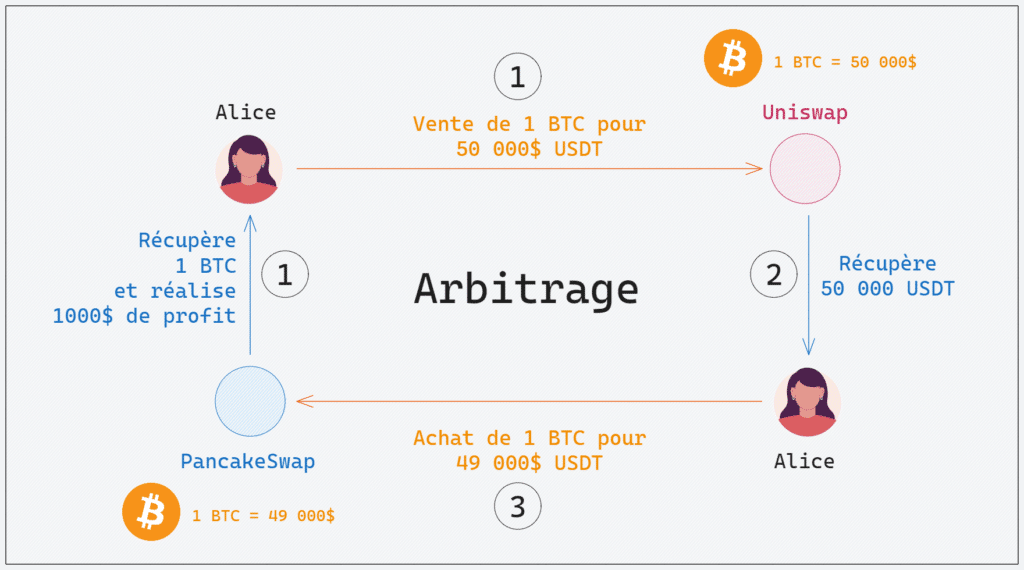

Le fait de vendre progressivement un actif va alors créer des opportunités d’arbitrage pour les robots. A chaque fois qu’un bloc de transaction sera produit, une vente aura lieu et si des opportunités sont présentes, les robots feront de l’arbitrage entre les différentes plateformes et AMM, ce qui va maintenir le prix.

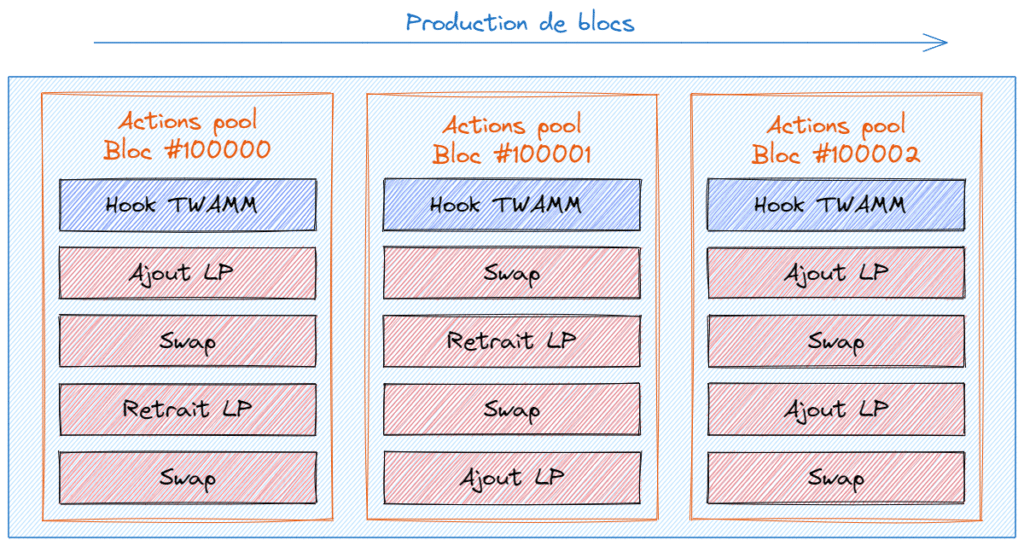

Ce qu’il faut savoir avec les ordres TWAMM, c’est qu’ils sont toujours la première action de pool dans un bloc, ce qui signifie qu’elles ont lieu avant que les échanges ou les positions LP ne soient ajustées. La première fois que quelqu’un échange ou ajoute des LP dans un bloc, le pool vérifie d’abord si les ordres TWAMM ont été remplis avant de procéder à l’échange ou l’ajout de liquidité.

S’il y a des ordres TWAMM ouverts, le hook TWAMM réglera ces ordres avant de poursuivre et de compléter les échanges ou les transactions LP, puis de répéter le processus avec le bloc suivant. Le fait d’exécuter les ordres TWAMM en tant que première action dans le bloc protège les utilisateurs du frontrunning MEV mais pas forcément des attaques sandwich.

TWAMM : Les avantages, inconvénients et risques

✅ Les avantages du TWAMM

- Réduire les pertes financières : Le fait de fractionner un ordre en plusieurs plus petits permet de diminuer les pertes financières liées à l’effet de glissement (slippage). C’est d’autant plus vrai en cas de volume élevé, ce qui peut créer de la volatilité ;

- Scinder et automatiser les échanges : Plutôt que de faire manuellement des dizaines ou des centaines d’échanges, le TWAMM va automatiser et scinder les ordres pour vous et sur la durée ;

- Réduire les frais de transaction : Réaliser des transactions une par une est une opération généralement coûteuse, et ce, peu importe la blockchain. Pour optimiser ces frais, le TWAMM va utiliser le principe d’ordres virtuels et mettre à jour les soldes en conséquence ;

- Limiter le risque d’être victime de Front Running : Etant donné que les ordres TWAMM sont toujours la première action de pool, il n’est plus possible de Front-run comme auparavant et les opérations sont généralement moins intéressantes ;

❌ Les inconvénients et risques

- L’attaque sandwich et les ordres virtuels : Étant donné que tous les ordres seront visibles publiquement depuis la blockchain, des robots peuvent s’en servir pour en tirer profit via la célèbre attaque sandwich qui utilise la MEV. Pour cela, ils vont, par exemple, placer une transaction d’achat en fin de bloc, puis revendre le bloc suivant en dégageant un bénéfice, ou bien sur une durée plus longue ;

- La fuite d’information : En tant que trader, tous vos ordres d’achat seront publics et donc, visibles par les autres investisseurs. Certains d’entre eux pourraient alors tenter de vous devancer en achetant l’actif directement sur l’AMM intégré du TWAMM ou sur d’autres plateformes afin d’en tirer profit ;

- Les failles et vulnérabilités des contrats intelligents : En tant que contrat intelligent, un TWAMM peut contenir des failles de sécurité et donc, la perte partielle ou totale des cryptomonnaies déposées ;

Différents cas d’utilisation d’une pool TWAMM

Après avoir découvert les nombreux avantages des pools TWAMM, que ce soit pour les plateformes d’échanges et pour les utilisateurs, voyons différents cas d’utilisations.

Les investissements récurrents (DCA)

Le hook TWAMM est idéal pour les investisseurs à long terme qui souhaitent mettre en place des investissements récurrents de façon programmée. Également connu sous le nom de « Dollar-Cost Averaging » ou DCA, c’est une stratégie de trading populaire qui consiste à investir le même montant à intervalles réguliers. La cadence régulière des investissements compense la volatilité quotidienne du marché en moyennant les achats dans le temps.

Admettons qu’Alice dispose d’une somme de 500 € à investir tous les mois dans l’ETH. Plutôt que d’investir tous les 1er du mois, elle pourrait diviser son opération en :

- 250€ tous les 15 jours

- 125€ par semaine

- 16.66€ par jour

C’est là que le hook TWAMM devient intéressant, car il permet exactement de faire ce type de chose, mais de façon encore plus régulière. Pour ce faire, Alice va déposer 500€ dans le contrat de la pool et lui dire d’échanger ces fonds sur une période totale d’un mois. Le pool TWAMM va alors exécuter un échange proportionnel à chaque bloc jusqu’à la fin de ce mois, ce qui permet :

- d’éviter toute intervention manuelle ;

- d’obtenir plus de régularité ;

- d’avoir des performances moins impactées par la volatilité qu’en prenant des positions tous les mois ou semaines ;

On peut donc imaginer programmer ses investissements récurrents sans la dépendance vis-à-vis d’un tiers centralisé.

Convertir la trésorerie d’une DAO

Dans le cadre de leurs fonctionnements, certaines DAO vont acheter et vendre de grandes quantités cryptomonnaies. Ces conversions ont de multiples objectifs comme :

- diversifier leur trésorerie

- mieux gérer leurs risques

- certaines manœuvres stratégiques

C’était notamment le cas lorsque le DAO ENS a vendu 16,5 millions de dollars d’ETH pour des stablecoins USDC.

Seulement, si ces ordres sont trop volumineux, le marché aura des difficultés à les absorber sans impacter le prix et créer de la volatilité. De plus, de tels ordres donnent également certaines opportunités pour les robots qui exploitent la MEV.

Comme pour les investissements DCA, le hook TWAMM peut permettre aux DAO de vendre de grandes parties de leurs trésoreries sur le marché dans le temps et non plus en une seule fois et à un moment précis.

Par exemple, si la DAO Aave souhaite vendre ses jetons, elle peut le faire sur une semaine, un mois, une année ou plus. Concrètement, ils pourraient vendre de plus petites quantités de tokens jusqu’à la date qu’ils ont fixée, permettant au marché de s’ajuster en douceur, réduisant ainsi la volatilité. En utilisant les hooks TWAMM, les ordres de la DAO peuvent être exécutés à chaque bloc pendant les 365 prochains jours.

Depuis 2017, je ne cesse d'explorer l'univers du Bitcoin, de la blockchain des crypto monnaies, des NFT et plus récemment, celui du Web3. Après avoir fondé Au Coin du Bloc en 2021, je met à disposition mes connaissances et tente de vulgariser les aspects obscurs pour rendre abordable et compréhensible cet univers naissant dans lequel je crois fermement.