|

Getting your Trinity Audio player ready...

|

Dans cet article, nous allons nous intéresser aux principes fondamentaux de l’assurance décentralisée. Qu’est-ce que c’est, à quoi ça sert et comment ça fonctionne, vous saurez tout ce qu’il faut savoir autour de cette composante de la finance décentralisée.

C’est quoi une assurance décentralisée ?

Lorsqu’un événement présente un risque financier, les utilisateurs recherchent généralement une solution pour couvrir ce risque. Partant de ce principe, une assurance est un mécanisme qui permet de partager des risques avec le principe de la mutualisation des risques. Pour cela, vous allez nouer une relation avec une plateforme d’assurance et allez verser des primes ponctuelles ou régulières. En contrepartie, l’assureur s’engage à vous verser une indemnisation en cas de sinistre afin de réparer les dommages financiers, matériels ou encore corporels subis.

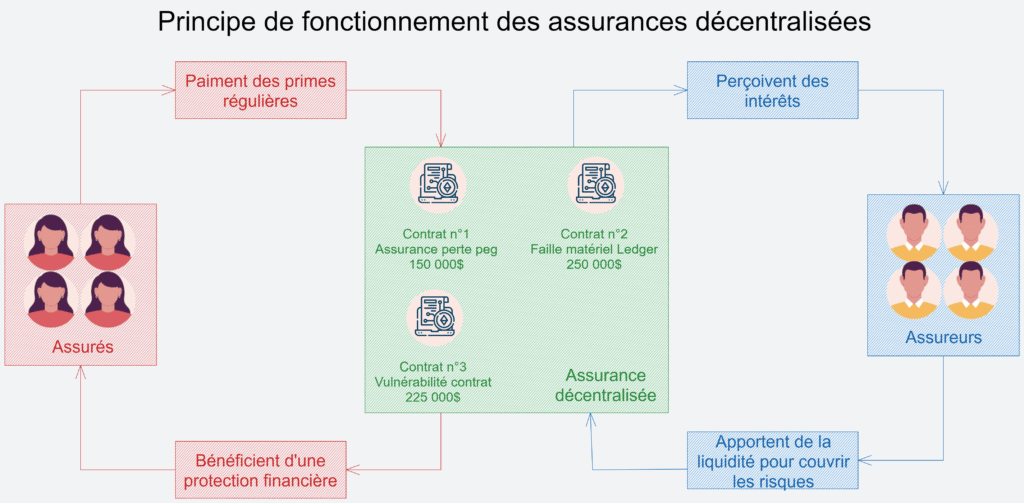

En réalité, une assurance décentralisée fonctionne exactement avec le même principe sauf c’est une approche communautaire décentralisée (DAO) et qui repose essentiellement sur la blockchain. Le rôle de l’assureur sera accompli par les utilisateurs eux même créer un fond commun et seront récompensé avec des intérêts par les assurés directement.

Cette révolution qui permet d’assurer des personnes tout autour du monde et de façon décentralisée grâce à la blockchain. Un accès universel à des personnes qui ne disposent que de très peu de moyens mais qui peuvent bénéficier aujourd’hui d’une couverture financière grâce aux assurances décentralisées.

Dans ce domaine, on retrouve alors principalement 2 types d’assurances.

L’assurance classique

La première et évidemment la plus classique consiste à protéger les biens et les personnes comme c’est le cas avec nos assurances de la vie courante. Actuellement peu développé, on pourrait imaginer des dédommagement dans différents cas comme :

- Retard d’un train ou d’un avion ;

- Annulation d’un événement sportif (match de foot) ;

- Bris de glace de votre voiture ;

- Accident corporel de la vie courante ;

- Casse de son téléphone ou de sa voiture.

Les cas d’usages de ce type d’assurance sont aujourd’hui quasi inexistants mais émergent progressivement et verront le jour dans les années à venir.

L’assurance DeFi

En revanche, les assurances dans le domaine de la finance décentralisée et de la blockchain sont totalement opérationnelles. On peut retrouver différents cas d’utilisation principalement orienté vers les crypto actifs qui permet de se couvrir en cas de :

- Perte de la parité (peg) d’un stablecoin comme l’UST ;

- Vulnérabilité dans un smart contract ;

- Faille permettant de subtiliser les actifs numériques sur un portefeuille Ledger ;

- Faillite d’une plateforme comme Binance ou Kraken.

En réalité, ce ne sont que quelques cas d’utilisations car les idées sont totalement illimitées.

Principe et fonctionnement de ce nouveau type d’assurance 3.0

Dans un premier temps, les protocoles issus des assurances décentralisées vont devoir évaluer les risques de proposer telle ou telle protection. Par exemple, quel est le taux de probabilité qu’il y ait une faille matériel permettant d’être exploitée sur votre Ledger ?

En fonction de cette probabilité bien spécifique, ils vont ensuite proposer un produit avec un coût à leurs clients avec des conditions précises. Si l’on reprend l’exemple avec le Ledger, le protocole pourrait proposer d’assurer les fonds des utilisateurs avec un coût de 3% par an. Les conditions pourraient alors être les suivantes :

- Assurance souscrite au moins 60 jours avant le sinistre ;

- Valable uniquement en cas de faille matériel sur le Ledger et non logiciel.

En parallèle, une pool de liquidité sera créée sous forme de fonds commun. Dans cette pool, les porteurs de risques, qui sont des utilisateurs comme vous et moi, pourront participer en tant qu’assureur et apporter de la liquidité en échange de récompenses pour le risque encouru.

De l’autre côté, les assurés vont souscrire à un ou plusieurs contrats et vont payer des intérêts pour bénéficier d’une protection.

Comme avec une assurance traditionnelle, chaque contrat dispose de ses propres conditions. En cas de sinistre, il faudra que l’ensemble des conditions soit respecté pour espérer obtenir un dédommagement.

Enfin, si toutes les conditions sont remplies, l’argent du contrat en question sera réparti entre les assurés à hauteur de la pool ou de leur investissement. Ce fût le cas lors de la perte de la parité avec le dollar de l’UST qui a permis aux assurés du protocole InsurAce d’être couvert sous certaines conditions.

Les avantages de l’assurance décentralisée

Maintenant que vous savez comment fonctionne ce type de protocole, nous allons découvrir leurs nombreux avantages.

1. Pas de vérifications d’identité (KYC) nécessaire

Alors qu’une assurance traditionnelle peut vous demander de produire une certaine quantité de documents comme :

- Un relevé d’information complet

- Vos informations personnelles

- Des justificatifs divers

Une assurance décentralisée ne nécessite d’aucun processus de vérification d’identité (KYC) pour bénéficier d’une protection.

2. Fonctionnement rapide et automatisé

De plus en plus de protocoles fonctionnent directement en utilisant les oracles blockchains comme source de vérité. Cela permet un fonctionnement totalement automatique, sans l’intervention d’un tiers centralisée et beaucoup plus rapide que les services traditionnels.

Une simple information transmise par un oracle peut ainsi directement entraîner le dédommagement des utilisateurs de façon presque instantanée.

3. Obtenir des rendements sur ses crypto-monnaies

En tant qu’assureur, c’est aussi l’opportunité d’obtenir des intérêts sur les crypto-monnaies que vous allez mettre à disposition. Les protocoles et les services de protections étant relativement nouveaux, les intérêts peuvent être conséquent en fonction des protocoles et en mesurant bien évidemment les risques associés.

4. Bénéficier d’une protection financière sur ses crypto-monnaies

En souscrivant à ce genre de service, l’objectif est de bénéficier d’une protection et d’un dédommagement en cas de sinistre. Par rapport à un utilisateur lambdas qui lui va perdre l’intégralité de ses actifs, vous serez éligible à un remboursement partielle ou totale des pertes encourues.

Un avantage considérable quand on connaît les risques de la DeFi et la quantité de hack qui ont lieu régulièrement.

Les risques et inconvénients de ce nouveau type de prestation

Malgré un bon nombre d’avantages pour les assurés que peut fournir la technologie blockchain, les assurances décentralisées ont aussi des inconvénients et des risques de pertes des cryptos.

1. Vulnérabilité des contrats et manipulation des données

Etant donnée que tout repose sur la blockchain et généralement sur des contrats intelligents, le risque inhérent lié aux failles sur ces contrats est bel et bien présent. Il est tout à fait possible qu’un contrat soit détournée et que les fonds soient subtilisés par un pirate.

De plus, certains protocoles d’assurance s’appuient sur des oracles et on peut imaginer que certaines données soient détournées en vue d’être indemnisées alors que cela n’aurait jamais dû être le cas.

2. Perte en capital en cas d’indemnisation pour les assureurs

Finalement en jouant le rôle de l’assureur, vous prenez aussi un risque d’exposer vos fonds. Il faut être conscient que les intérêts que vous percevez sont là pour récompenser la prise de risque. En cas de sinistre, ce sont bel et bien vos fonds qui vont servir à couvrir les dommages.

S’exposer aux assurances décentralisées en tant qu’assureur, c’est donc être susceptible de perdre une partie voir la totalité des fonds mis dans la pool de liquidité. pour dédommager les victimes.

Les meilleures assurances décentralisées

Afin de vous permettre de faire vos premiers pas dans cet univers, nous allons vous présenter différentes plateformes étant réputées comme étant les meilleures assurances décentralisées.

InsurAce

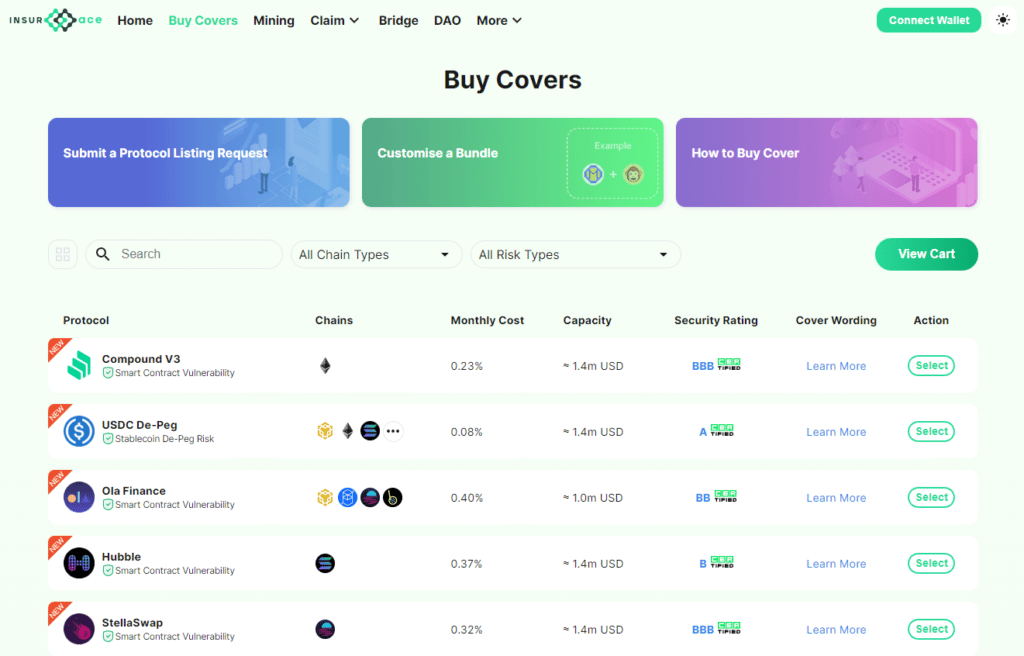

InsurAce est un protocole multi-chaîne qui fournit des services d’assurance aux utilisateurs de DeFi, leur permettant de protéger leurs fonds d’investissement contre divers risques. Il fait partie des précurseurs dans ce domaine et est soutenu par quelques emblèmes du domaine comme Huobi Labs, Defiance Capital et plusieurs autres renommé.

Avec des tarifs très abordables et souvent inférieur à la concurrence, c’est probablement l’un des meilleurs protocoles présent à ce jour et avec une présence sur presque toutes les blockchains de l’écosystème.

Nexus Mutual

Avec Nexus Mutual, vous allez pouvoir préserver votre portefeuille des risques et des bugs potentiels dans le code source des contrats intelligents. Leurs contrats permettent de couvrir des sinistres tels que le piratage d’une DAO ou les problèmes d’un portefeuille multi-sig sur Parity.

L’ensemble des services du protocole est disponible vous permet de vous couvrir sur la blockchain Ethereum et c’est la communauté qui gère les décisions. Toutes les décisions sont inscrites sur la blockchain et sont exécutées par l’intermédiaire des contrats intelligents.

Opium Finance

Opium Insurance propose une position d’assurance négociable et tokenisée contre le piratage des smart-contracts ou contre les problèmes des stablecoins. Elle est disponible sur la blockchain Ethereum, la BNB Smart Chain et Polygon.

Bridge Mutual

Bridge Mutual vient s’adapter à l’univers de la DeFi en proposant son système d’assurance qui permet de couvrir différents risques :

- les défauts des stablecoins comme la perte de parité (depeg) ;

- les cryptomonnaies sur les échanges centralisés/décentralisés ;

- les vulnérabilités des contrats intelligents.

Pour éviter toute triche, les réclamations passent par un processus de vérification des informations et sont suivies d’un vote de gouvernance.

Dans un secteur qui rapporte plus de 5000 milliards de dollars par an, il était tout à fait normal de trouver des alternatives plus transparentes qu’elles ne le sont aujourd’hui. Encore balbutiant, le marché autour des assurances décentralisées devrait prendre une ampleur considérable avec le temps, comme cela pu être le cas de la DeFi ces dernières années. Néanmoins, cela reste un service dans lequel subsistent certains risques, que ce soit côté assuré ou assureur à ne pas négliger.

Depuis 2017, je ne cesse d'explorer l'univers du Bitcoin, de la blockchain des crypto monnaies, des NFT et plus récemment, celui du Web3. Après avoir fondé Au Coin du Bloc en 2021, je met à disposition mes connaissances et tente de vulgariser les aspects obscurs pour rendre abordable et compréhensible cet univers naissant dans lequel je crois fermement.